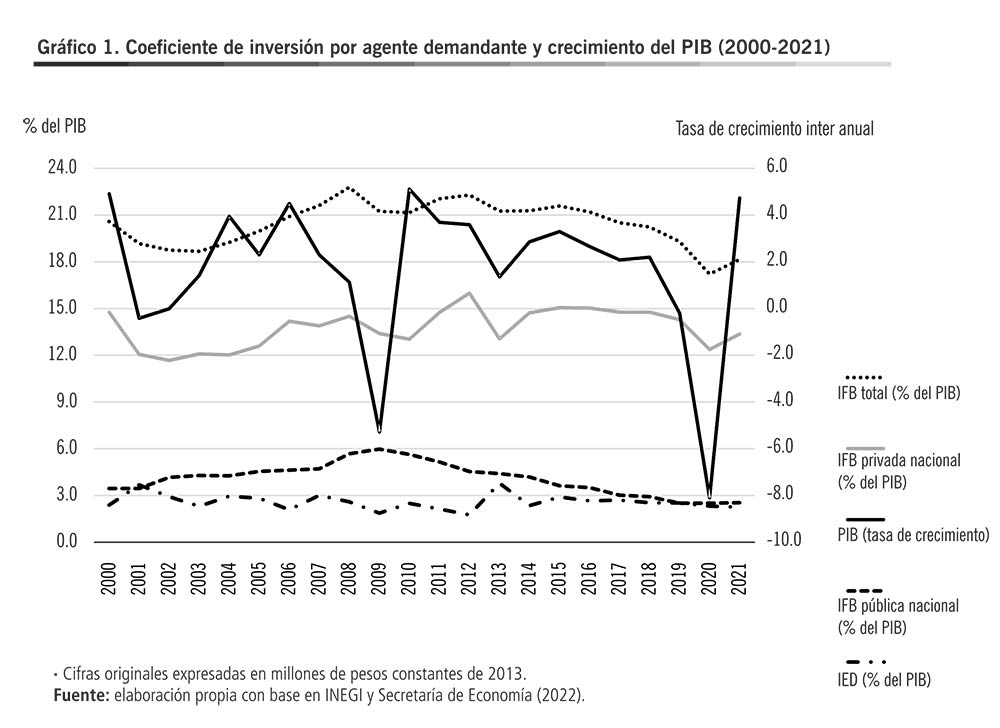

El coeficiente de inversión (ib) mide el gasto en inversión como parte del producto interno bruto (PIB). En la medida en que amplifica el stock de capital, incorpora progreso tecnológico e impacta en la productividad del trabajo; ib determina el crecimiento del PIB. Por agente demandante, ib tiene tres componentes: público nacional, privado nacional e inversión extranjera directa (IED), cada agente obedece a factores diferentes, v. gr., mientras que la privada se orienta por criterios de rentabilidad, la pública suele obedecer a criterios sociopolíticos. En México al comparar el periodo 2000-2010 con 2011-2021 se tiene: i) caída en los ritmos de expansión del PIB; ii) reducción en más de dos puntos porcentuales de ib; iii) abrupta caída de la inversión pública a una tasa de crecimiento promedio anual (tcpa) de 5.6 por ciento, estancamiento de la inversión privada nacional y lenta expansión de la IED que presentó una tcpa de 1.9 por ciento en ambos periodos; iv) en los primeros cuatro años del gobierno de la cuarta transformación (4T) se profundizaron las tendencias descritas (ver gráfico 1).

Es decir, más allá de la crisis por Covid 19, una explicación de la lenta expansión del PIB en la 4T reside en la baja inversión y detrás de ella, porque la inversión pública se encuentra en mínimos históricos; en contra de las tesis neoclásicas del crowding out, la caída de la inversión pública al ser un factor desestimulante de la demanda ha impactado adversamente en la inversión privada nacional. Por su parte, la IED a pesar de su relativa estabilidad, no ha fungido como un vehículo de transferencia de conocimiento y tecnología. Reconociendo que toda estrategia de recuperación del crecimiento pasa necesariamente por la recuperación de la inversión pública, en las líneas siguientes nos concentramos en la IED buscando responder a dos preguntas desde una perspectiva global y local. ¿Qué factores explican la relativa estabilidad de la IED en la era de la 4T? ¿Por qué no impacta en el crecimiento del PIB?

Con respecto a la primera pregunta, podemos destacar los siguientes factores globales: i) las tensiones comerciales Estados Unidos y China que datan de 2018; ii) la interrupción y lenta recuperación de las cadenas de suministro en el mundo desde 2020 debido a la crisis por Covid 19 y la invasión de Rusia a Ucrania; iii) la política industrial en Estados Unidos desde 2022, v. gr., en materia de semiconductores. Entre los factores internos destacan: i) la extinción de la agencia de promoción de la inversión ProMéxico en 2019; ii) la incertidumbre que generó en el sector privado la cancelación del aeropuerto de Texcoco y el viraje en la política energética; iii) la ley minera de 2022; iv) la recuperación del salario mínimo y el combate al outsoursing; v) la entrada en vigor del Tratado México-Estados Unidos-Canadá (T-MEC) en 2020; vi) la permanencia de la política de incentivos a la empresa exportadora materializada en los programas de importación temporal para la reexportación (PITEX) como el IMMEX, Drawback y los programas sectoriales (PROSEC).

Los fenómenos globales y el T-MEC están impulsando un proceso de deslocalización cercana (nearshoring) promovido por el gobierno de Estados Unidos (y sus empresas), que busca fortalecer cadenas de suministro geográficamente próximas y resilientes, reducir los costos de transporte y explotar los aranceles preferenciales, todo lo cual, tiene un efecto positivo en la IED. Por otro lado, factores internos como la desaparición de ProMéxico, los cambios en el mercado de trabajo y la alta incertidumbre que denuncia el sector privado, actúan en contra de la IED. Pero en el balance que da cuenta de la estabilidad de la IED en México durante la 4T, se imponen los factores globales, geográficos (nearshoring) e institucionales (T-MEC y PITEX) sobre los internos.

En efecto, Banco de México (2022) a través de la encuesta mensual de actividad económica regional y el programa de entrevistas periódicas a 463 directivos empresariales de julio de 2022, muestra evidencia en favor de nuestro argumento: i) uno de cada dos entrevistados considera que las tensiones comerciales Estados Unidos y China y el T-MEC son factores que impulsan la llegada de empresas extranjeras a México que buscan beneficiarse del nearshoring; ii) el 16 por ciento de las empresas observó incrementos en la demanda o en la IED a causa del nearshoring, de ellas, casi una quinta parte está integrada a las cadenas globales de valor (CGV) y casi una cuarta parte son exportadoras; iii) el nearshoring tiene una manifestación regional: beneficia a las empresas localizadas en la región norte del país.

Con respecto a la segunda pregunta, la IED no contribuye a los indicadores de desarrollo económico por causas diversas como: i) su impacto marginal en la ampliación del acervo de capital debido a que los años de mayor captura de inversión foránea están asociados a movimientos de fusiones y adquisiciones transfronterizas que al menos en el inmediato plazo no alteran el nivel del stock de capital; ii) su reorientación a actividades de enclave como minería y maquila, así como actividades improductivas como los servicios financieros y lo más importante; iii) una baja capacidad de absorción que inhibe cualquier proceso de aprendizaje a nivel de planta y rama.

La débil capacidad de absorción se materializa en la baja y estancada captura de valor agregado, v. gr., en los últimos veinte años el valor agregado nacional como parte de la producción de la manufactura que participa en las CGV pasó apenas de 36.6 a 37.9 por ciento (INEGI, 2022). Sin duda, la baja captura de valor obedece a factores multinivel; en el terreno macroeconómico podemos citar los periodos recurrentes de apreciación cambiaria, la brutal caída del crédito comercial a los sectores productivos, el estancamiento económico y la referida conducta de la inversión pública, son factores que al inhibir el desarrollo de proveedores locales determinan la débil captura de valor. En el terreno institucional, los tratados de libre comercio y los PITEX contribuyen a la inserción subordinada a las CGV. Por su parte, la creciente participación relativa en el producto global de las actividades financieras es un reflejo de la financiarización que marca la ruptura del nexo rentabilidad-inversión productiva o bien, una preferencia por parte de la empresa por reorientar sus ganancias hacia la inversión financiera y en contra de la inversión productiva.

En suma, la estabilidad de la IED en un periodo marcado por una crisis económica atípica en la era de la 4T es resultado de una combinación de factores globales, institucionales y geográficos, mientras que la alta incertidumbre que aluden diversos representantes del sector privado en México no tiene respaldo empírico. De continuar la política macroeconómica y mesoeconómica que determina una lenta expansión del producto, la productividad y la acumulación, México no aprovechará las tendencias mundiales en materia de comercio e inversión. Es fundamental romper con el modelo de desarrollo vigente.

Referencias

Banco de México. 2022. Reporte sobre las Economías Regionales. Abril–Junio. México: Banco de México.

INEGI. 2022. Cuentas nacionales y sector externo. México: INEGI.

Secretaría de Economía (SE). 2022. Información estadística general de flujos de IED hacia México desde 1999. México: SE.