En diciembre pasado senadores del PAN, PRD y PT presentaron una iniciativa de Reforma a la Ley de Impuesto Especial sobre Producción y Servicios (IEPS) para imponer una tasa tributaria de 20 por ciento a refrescos, polvos, jarabes, concentrados y extractos de sabores. El propósito de la propuesta es inhibir el consumo de este tipo de bebidas y destinar los recursos recaudados al sector salud con la finalidad de combatir el sobrepeso, la obesidad y la diabetes, causadas, según la iniciativa, por el consumo de refrescos y bebidas azucaradas.

En diciembre pasado senadores del PAN, PRD y PT presentaron una iniciativa de Reforma a la Ley de Impuesto Especial sobre Producción y Servicios (IEPS) para imponer una tasa tributaria de 20 por ciento a refrescos, polvos, jarabes, concentrados y extractos de sabores. El propósito de la propuesta es inhibir el consumo de este tipo de bebidas y destinar los recursos recaudados al sector salud con la finalidad de combatir el sobrepeso, la obesidad y la diabetes, causadas, según la iniciativa, por el consumo de refrescos y bebidas azucaradas.

Por su parte, la industria, a través de la Asociación Nacional de Productores de Refrescos y Aguas Car-bonatadas (ANPRAC), rechaza que el consumo de re-frescos sea la causa de tales padecimientos además qué de imponerse tal gravamen podrían perderse más de 125 mil empleos directos e indirectos.

Según datos de la Encuesta Nacional de Salud y Nutrición 2012 (Ensanut), siete de cada 10 adultos y uno de cada tres niños padece sobrepeso, obesidad o diabetes. México ocupa el primer lugar mundial en población infantil con sobrepeso y obesidad, además de ser el principal consumidor de refresco, con un consumo promedio por persona de 163 litros al año, 40 por ciento superior al de Estados Unidos.

“No se verán afectados los

intereses de la industria refresquera”

En entrevista con Saberes y Ciencias, Alberto Cas-tañón, profesor investigador de la Facultad de Econo-mía y especialista en política fiscal, explica por qué con la imposición de este gravamen, la industria del refresco no se verá afectada.

SyC. ¿Con un aumento en el precio del refresco y bebidas azucaradas, es posible disuadir al mexicano de su consumo?

Alberto Castañón (AC). “El precio del refresco no ha subido en la magnitud en que han subido los alimentos, que en los últimos cuatro años han superado el Índice Nacional del Precio al Consumidor (INPC). El precio de estas bebidas no se ha elevado significativamente, recordemos que si bien puede subir el precio del azúcar, muchas de las bebidas gaseosas ya no lo utilizan como un insumo, sino que utilizan el maíz de alta fructuosa, los colorantes tampoco han mostrado cambios significativos en su precio por lo que es posible jugar con los insumos y la producción.

Otra característica que tienen las bebidas carbonatadas es que no tienen una gran dispersión en términos de sus precios. Hay por ejemplo productos que dependiendo de la zona del país pueden ser más caros que otros, pero los refrescos no presentan una gran variación entre los precios.

La última Encuesta Nacional de Ingreso-Gasto de los Hogares (ENIGH) reportó que el refresco es el cuarto producto que más se consume en el país. Este producto es inelástico, es decir, aunque suba el precio, el patrón de consumo no se modifica significativamente, por ejemplo si va a subir uno por ciento, los consumidores sólo dejan de consumir .5 por ciento. Los refrescos tienen una elasticidad precio de la demanda de .438, significa que aunque subas el precio uno por ciento el consumo apenas mostrará una caída, su elasticidad es similar al de la leche. La reforma no es una política disuasiva para dejar de consumir refresco”.

SyC. ¿Se verá afectada la industria refresquera con este impuesto?

AC. “Está por fusionarse otra embotelladora con Coca-Cola y eso hace más grande la producción, se van a abaratar mucho más los costos y aún con el impuesto ellos podrían mantener, absorber el im-puesto y todavía tener las mismas ganancias.

Será una política recaudatoria exitosa seguramente porque muchos hogares consumen estos productos. La recaudación del IVA de refrescos es de alrededor de 5 mil millones de pesos, con el IEPS al 20 por ciento se recaudarán 7 mil millones de pesos más anualmente; eso equivale a lo que el Estado otorga en becas en todo el país.

En el cambio de consumo y en el problema de las enfermedades no se puede garantizar su éxito; hay que considerar que se tendría que cambiar mucho el patrón de consumo del mexicano y su sedentarismo.

Por ejemplo, se cobra 160 por ciento de IEPS a cigarros y no se ha modificado el consumo; el refresco es parecido al tabaco; es un asunto de hábitos.

La autoridad tendría que pensar en políticas que fomenten otro tipo de consumos, la actividad física y sobre todo mejores ingresos que le permita a los mexicanos acceder a otros alimentos y de mayor calidad, mejores condiciones vida mas saludables.

SyC. ¿Es posible calificar este impuesto como progresivo?

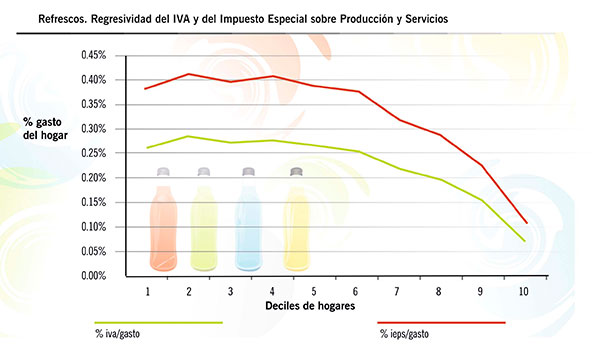

AC. El impuesto es indirecto y regresivo; el IEPS que se va a pagar, de aprobarse la reforma, en proporción del gasto de los hogares en bebidas carbonata-das no es muy alto pero tiene un valor importante. Co-mo se muestra en la gráfica, el decil 11 que representa al 10 por ciento de la población más pobre, pagará .38 por ciento y el decil 10, el 10 por ciento de la población más rica apenas va a pagar .11 por ciento. Obviamen-te es un impuesto regresivo, va a pagar más el más pobre; un hogar pobre gasta 3 mil 243 pesos al mes, el decil 10 gasta 18 mil 702 pesos, seis veces más que un decil pobre.

Un problema latente es que aún, según datos de Ensanut, 10 por ciento del niños mexicanos padece algún tipo de desnutrición. Con mejores salarios la población podría acceder a productos y alimentos de mayor calidad, pero las proteínas son caras y se su-plen por carbohidratos. Es necesaria una política de salud que incentive las actividades físicas y una dieta de calidad en vez de una estrategia como la Cruzada contra el Hambre, pues es necesario atacar el sobrepeso, la obesidad pero también la desnutrición”, remató.

Nota

1 La información de la distribución del ingreso se clasifica por deciles de hogares, se ordenan de acuerdo con el ingreso de mayor a menor, y se dividen en 10 estratos de igual tamaño, lo que representa cada uno 10 por ciento de la población, de esta manera el primer decil representa al 10 por ciento de la población más pobre y el decil 10 representa a la población más adinerada.