A inicios de la administración del presidente Enrique Peña Nieto, y con el apoyo del denominado Pacto por México, se ha impulsado una serie de reformas constitucionales y legales en materia de energía, educación, competencia económica, telecomunicaciones y fiscal, entre otros rubros. Cabe mencionarse que los líderes de las principales fuerzas políticas del país, PRI, PAN y PRD, estuvieron representados en el Pacto, con lo cual quedó en evidencia que la orientación de las políticas fue diseñada por un pequeño grupo, dejando al Poder Legislativo como instrumento legal que solo dio validez al proceso formal.

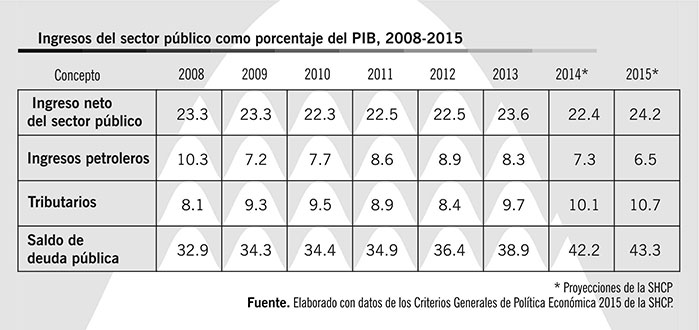

Por la diversidad de reformas, en este espacio únicamente analizaremos la reforma fiscal, misma que comenzó en 2013 con las modificaciones y adiciones a las leyes del Impuesto al Valor Agregado (IVA) e Impuesto Sobre la Renta (ISR), principalmente, y culminó en 2014 con la reforma al régimen fiscal de Pemex. Pero antes de revisar las reformas, resulta conveniente conmensurar la capacidad de recaudación del sector público mexicano. Con base en datos de la Secretaría de Hacienda para 2013, la recaudación tributaria del gobierno federal ascendió a 9.7 por ciento del Producto Interno Bruto (PIB), y los ingresos petroleros fueron de 8.3 por ciento. En suma, los ingresos tributarios y petroleros ascendieron a 18.0 por ciento del PIB, lo cual es nivel bajo si se compara con la recaudación tributaria de Brasil o el promedio recaudatorio de los países miembros de la Organización para la Cooperación y el Desarrollo Económico (OCDE), en donde se recaudó 32.4 por ciento y 33.7 por ciento del PIB en 2011, respectivamente. Es más, la recaudación sería insuficiente para sostener el gasto del gobierno federal en 2013, el cual ascendió a 23.6 por ciento del PIB. Para cubrir la diferencia entre ingresos tributarios y gasto, el Estado contrató deuda pública, recaudó las contribuciones a la seguridad social y cobró otros ingresos; tales ingresos aportaron 4.0, 1.5 y 3.0 por ciento del PIB. En lo que respecta a la deuda pública en México, se vislumbra un asunto grave y preocupante para 2015; el gobierno espera ingresos por 4.006 billones de pesos y estima gastar 4.6 billones, lo que da una diferencia de 595 mil mdp adicionales de deuda que se sumará a los 7 billones actuales, y habría que sumar los pasivos de las pensiones de Pemex y CFE, que no están incluidos en este presupuesto de la SHCP, pero que significarían otros 400 mil mdp. Es decir un nuevo incremento de 1 billón de pesos o 15 por ciento del PIB para terminar 2015 con 8 billones de pesos de deuda y un PIB de 17 billones para una relación de casi 50 por ciento.

Por la diversidad de reformas, en este espacio únicamente analizaremos la reforma fiscal, misma que comenzó en 2013 con las modificaciones y adiciones a las leyes del Impuesto al Valor Agregado (IVA) e Impuesto Sobre la Renta (ISR), principalmente, y culminó en 2014 con la reforma al régimen fiscal de Pemex. Pero antes de revisar las reformas, resulta conveniente conmensurar la capacidad de recaudación del sector público mexicano. Con base en datos de la Secretaría de Hacienda para 2013, la recaudación tributaria del gobierno federal ascendió a 9.7 por ciento del Producto Interno Bruto (PIB), y los ingresos petroleros fueron de 8.3 por ciento. En suma, los ingresos tributarios y petroleros ascendieron a 18.0 por ciento del PIB, lo cual es nivel bajo si se compara con la recaudación tributaria de Brasil o el promedio recaudatorio de los países miembros de la Organización para la Cooperación y el Desarrollo Económico (OCDE), en donde se recaudó 32.4 por ciento y 33.7 por ciento del PIB en 2011, respectivamente. Es más, la recaudación sería insuficiente para sostener el gasto del gobierno federal en 2013, el cual ascendió a 23.6 por ciento del PIB. Para cubrir la diferencia entre ingresos tributarios y gasto, el Estado contrató deuda pública, recaudó las contribuciones a la seguridad social y cobró otros ingresos; tales ingresos aportaron 4.0, 1.5 y 3.0 por ciento del PIB. En lo que respecta a la deuda pública en México, se vislumbra un asunto grave y preocupante para 2015; el gobierno espera ingresos por 4.006 billones de pesos y estima gastar 4.6 billones, lo que da una diferencia de 595 mil mdp adicionales de deuda que se sumará a los 7 billones actuales, y habría que sumar los pasivos de las pensiones de Pemex y CFE, que no están incluidos en este presupuesto de la SHCP, pero que significarían otros 400 mil mdp. Es decir un nuevo incremento de 1 billón de pesos o 15 por ciento del PIB para terminar 2015 con 8 billones de pesos de deuda y un PIB de 17 billones para una relación de casi 50 por ciento.

Existen diversas razones para explicar la baja recaudación, aquí señalaremos algunos factores institucionales y sociales. Entre los factores institucionales que dañan la recaudación mencionamos los siguientes: el sistema fiscal mexicano está contaminado de una serie de privilegios y exenciones que facilitan la elusión, no se cuenta con un control efectivo sobre los contribuyentes y el proceso administrativo para pagar impuesto es caro para el pequeño contribuyente, pues requiere de un contador para efectuar su contribución. Por el lado social, los contribuyentes no pagan impuestos porque la calidad del gasto público es baja, los castigos a los evasores no son ejemplares y la elevada corrupción de autoridades y funcionarios públicos inhibe la participación social. En síntesis, la baja recaudación es un síntoma de la crisis estructural del país y de la corrupción de los recursos fiscales; recientemente EPN sostuvo que la corrupción que prevalece en México “es un asunto de orden cultural” como si aceptaremos la corrupción como algo natural dentro del Estado mexicano y eso no puede ser.

Con la intención de incrementar la recaudación, en 2013 se aprobaron una serie medidas fiscales. Particularmente, la reforma al ISR creó un impuesto de 10 por ciento a las ganancias de capital y sus dividendos, eliminó los regímenes de pequeños contribuyentes e intermedios, eliminó el IETU e IDE, estableció límites a diversas deducciones y, en caso del ISR a persona físicas, creó tres nuevos escalafones: una tasa de 32 por ciento para individuos con ingresos entre 750 mil y 1 millón de pesos, tasa de 34 por ciento para individuos con ingresos entre 1 y 3 millones de pesos, y tasa de 35 por ciento para individuos con ingresos mayores a 3 millones de pesos. Las reformas al ISR favorecieron la progresividad del impuesto, no obstante, existe mucho por hacer en materia redistributiva. Las brechas entre deciles de altos y bajos ingresos son enormes; así, para aminorar la desigualdad en México, una de las más altas entre los países de la OCDE, es necesario fortalecer, aun más, la progresividad en el pago de impuestos y mejorar la eficiencia del gasto público. Si bien se hizo un esfuerzo por elevar la progresividad, se debiera incrementar con mayor severidad los impuestos a las ganancias de capital. La reforma omitió nuevos mecanismos que permitieran una mejor rendición de cuentas, la cual mejore la transparencia, la evaluación de los actos públicos y la asignación de sanciones a quienes cometan actos corruptos.

La reforma también consideró modificaciones y adiciones al IVA. A partir de 2014, la tasa del impuesto se fijó en 16 por ciento. Ello ocurrirá cuando se realice la enajenación de: gomas de mascar, alimentos procesados para mascotas, servicios de hotelería prestados a extranjeros, transporte público terrestre foráneo, bienes y servicios comerciados en las regiones fronterizas, oro, joyería, orfebrería, piezas artísticas u ornamentales. La modificación de mayor polémica fue la homologación de la tasa en la zona fronteriza. Una justificación para modificar la tasa del IVA fue que grandes contribuyentes registraban su domiciliación fiscal en la zona fronteriza, a pesar de que la actividad productiva se realizaba dentro del país, y por esta práctica de elusión el estado dejó de recaudar 0.12 por ciento del PIB. El alcance recaudatorio es limitado y persisten anomalías asociadas tanto al diseño como a la instrumentación de la medida fiscal; los efectos regresivos del IVA deben ser compensados con la aplicación de instrumentos en la política de gasto público, y las anomalías derivadas por el abuso de las exenciones deben ser atenuadas, también, con mejoras en el sistema de administración tributaria.

Con la reforma energética se reconocieron nuevas figuras contractuales, licencias, utilidad compartida y producción compartida, donde el sector privado y Pemex interactuarán en el proceso de extracción de los recursos petroleros. Esa reforma conlleva la eliminación del actual sistema fiscal de Pemex, el cual se basaba, principalmente, en el pago derechos por extracción. A partir de 2015 se elimina el pago de derechos; así, Pemex y el sector privado deberán responsabilizarse del pago del ISR, deberán pagar cuotas para realizar exploraciones, se crea el impuesto por la actividad de exploración y extracción de hidrocarburos y, además, pagarán regalías. Este sistema fiscal podría tener inconvenientes si consideramos que los niveles de elusión fiscal de los grandes contribuyentes son altos. Conforme con datos del SAT, la tasa impositiva efectiva de ISR cobrada a los grandes contribuyentes es de 1.7 por ciento del total de los ingresos acumulables (antes de deducciones). De permanecer los problemas de control y fiscalización, los ingresos petroleros disminuirán como consecuencia de la elusión, ello sin considerar la disminución en la producción de hidrocarburos, tal como argumentó el gobierno federal.

A casi un año de implementación de las reformas al ISR e IVA, la recaudación en 2014 muestra resultados. De acuerdo con las proyecciones de la Secretaría de Hacienda y Crédito Público (SHCP), la recaudación del ISR caerá en 16 mil millones de pesos, con respecto a lo presupuestado en la Ley de Ingresos de ese año. En cambio, la recaudación del IVA crecerá en 48 mil millones de pesos. El balance recaudatorio en 2014 será positivo, pero note que la recaudación del impuesto progresivo cayó y el impuesto regresivo se incrementó, lo cual implica que el sistema impositivo tiende a mantener las desigualdades económicas. Para 2014 y en 2015 se espera que los ingresos petroleros caigan; la SHCP menciona que los efectos favorables de la reforma energética posiblemente se observarán en tres o cuatro años. En tanto los beneficios de las reformas no se vislumbren, los ingresos por deuda pública continuarán aumentando.

En suma, la reforma fiscal incrementó la carga a los contribuyentes en un periodo de estancamiento económico, contrayendo, aun más, la demanda interna. La mayor carga impositiva a los más ricos no generó ingresos adicionales, la elusión y evasión fiscal parece que quedó inalterada o posiblemente aumentó. En tanto, la deuda pública acumulada crece y crecerá en los próximos años 8 billones de pesos al término de 2015, sin la seguridad de que servirá para financiar el desarrollo, pero con la seguridad de que esa deuda la tendremos que pagar todos los contribuyentes.