“López Obrador: un peligro para México”. Una de las aristas de esta campaña para generar miedo e inclinar la balanza en contra del tabasqueño en las elecciones de 2006 se centraba en señalar que, con la llegada de AMLO al poder, los flujos de inversión extranjera directa (IED) se reducirían en proporciones peligrosas y el capital proveniente del exterior abandonaría el territorio nacional. Al cumplirse cuatro años de la autodenominada Cuarta Transformación, es pertinente preguntarse si la IED recibida ha mostrado signos de debilitamiento con la llegada de AMLO a la presidencia de la República y si, siguiendo a los cambios políticos, ha habido modificaciones en los patrones de concentración de la IED por entidad federativa y actividad económica.

Desde una perspectiva descriptiva se presentan las tendencias y patrones de la distribución estatal de la IED a partir de la llegada de AMLO al poder. Todos los datos presentados provienen de la Información Estadística de la Inversión Extranjera Directa proporcionada por la Secretaría de Economía (SE) a través del portal de datos abierto del Gobierno de México (SE, 2022).

Dinámica de la IED: tendencias generales y contexto

La llegada de IED a México no ha sido homogénea en lo que va del siglo. Entre 2006 y 2012 la tasa de crecimiento promedio anual de la IED fue de 0.4 por ciento; no obstante, entre 2007 y 2009, como producto de la crisis financiera e inmobiliaria, la IED se desplomó 44.8 por ciento, al pasar de 32 mil 393 millones de dólares (mdd) a 17 mil 854 mdd. Entre 2012 y 2018, el crecimiento promedio anual del total de IED fue de 7.8, al pasar de 21 mil 759 mdd a 34 mil 84 mdd, dinámica explicada por el subsector de Fabricación de equipo de transporte y de Bebidas y tabaco. Con la llegada de AMLO al poder, el flujo de IED no se redujo, si bien apenas creció en 0.2 por ciento entre 2017 y 2018; más aún, entre 2018 y 2019 el flujo de IED entrante a México aumentó 0.8 por ciento. Esta dinámica está lejos de los catastrofismos anunciados años atrás.

Lo que este poco homogéneo comportamiento entraña es que los flujos de IED están explicados por determinantes no solo vinculados con el signo político del partido en el poder, sino por componentes económicos estructurales dados por las necesidades de rentabilidad de la gran empresa trasnacional (ETN). Más aún, dicha dinámica obedece a factores incluso fuera del espectro político y económico, tal como puso de manifiesto la pandemia por Covid 19. La fuerte caída de la IED registrada entre 2019 y 2020, del orden del 18.2 por ciento, resulta imposible explicarse sólo a través de variables vinculadas a la política nacional, pues la emergencia sanitaria y los cierres forzosos de actividades económicas vinculados a ella causaron estragos profundos sobre la vida de millones de seres humanos, dentro y fuera de México. Si bien entre 2020 y 2021, los flujos de IED mostraban sólidos signos de recuperación, aún no lograban alcanzar los niveles prepandemia.

La IED por entidad federativa

Entre 2015 y 2021, las dos entidades de la República que más IED captaron fueron Ciudad de México y Nuevo León. Estas posiciones se han mantenido sin cambios desde por lo menos principios de siglo e incluso antes (Mejía Reyes, 2005; Rendón, García y Arévalo, 2011). Este hecho pone de manifiesto que los factores que explican la distribución territorial de la IED por entidad federativa cambian con lentitud y están asociados a variables relativamente fijas y que no están determinadas únicamente por elementos políticos.

Una exposición rigurosa y ordenada de dichos determinantes y de la evidencia que los sostiene excede los alcances de esta breve nota. No obstante, aunque lejos de ser exhaustiva, baste aquí una mínima enumeración de los elementos que definen la llegada de IED a un país y región: i) perspectivas favorables de demanda y potencial de mercado, ii) variables contextuales dadas por la dotación de infraestructura y características de los factores de producción regionales, iii) las estrategias de internacionalización de las ETN y iv) factores institucionales nacionales e internacionales. En corto, pareciera que la mayor parte de estos factores han permanecido relativamente estables, lo que explica los escasos cambios que ha habido entre las entidades federativas como receptoras de IED. Una exposición amplia de estos y otros factores puede encontrase en Ortiz Velásquez (2022).

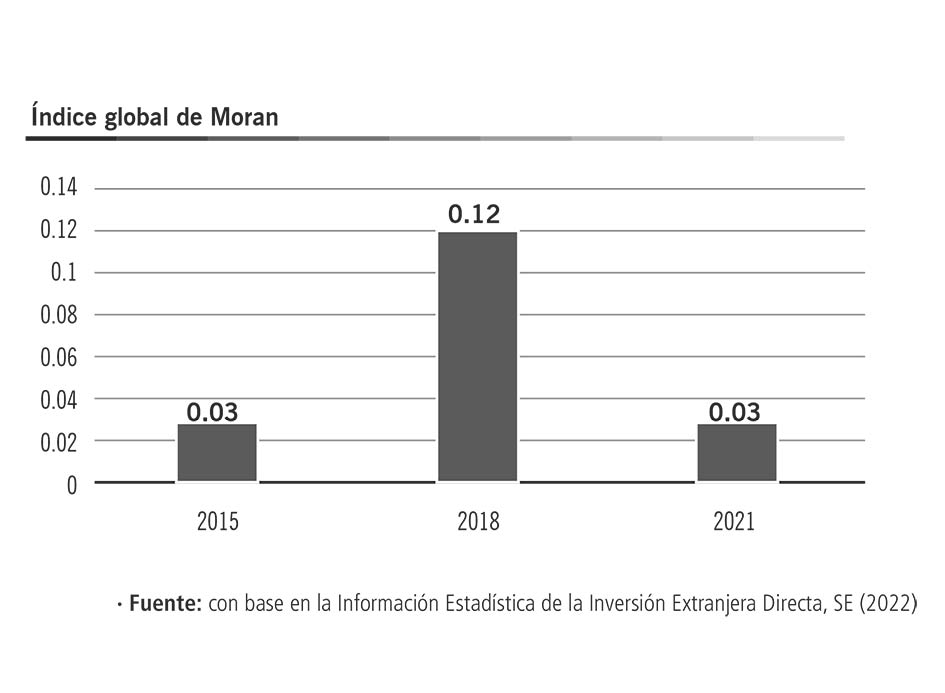

En línea con estos elementos, parece no haber evidencia de patrones geográficos en la forma en que la IED es captada por las entidades de la República, lo que significa que, a este nivel de agregación geográfica, la IED captada por una entidad no está asociada con la recibida por las entidades vecinas, tal y como lo muestran el coeficiente de asociación espacial de Moran.

El índice de Moran es un estadístico de correlación espacial y toma valores entre -1 y 1. Sirve para identificar y evaluar patrones en cómo se distribuye una variable en el espacio. Cuanto más cercano a 1 es indica que una entidad con un valor alto de IED está rodeada de entidades vecinas con valores altos de IED; en tanto, si es cercano a -1 significa que una entidad con una alta IED tiene vecinas con valores bajos de IED.

En la capital, tres sectores agruparon más de dos terceras partes de la IED recibida entre 2015 y 2021: Servicios financieros y de seguros (31.1 por ciento), Manufacturas (24.6 por ciento) y Comercio (14.7 por ciento); en este periodo se ha reafirmado la relevancia del sector de Servicios financieros. En 2021, Minería participó con 13.5 por ciento de la IED recibida por la Ciudad de México, porcentaje alto comparado con el 3.2 por ciento de 2015. Entre 2015 y 2021, Canadá ocupó el tercer lugar de los principales países inversores, lo que explica la relevancia de este sector en la IED, aunque sus actividades extractivas directas estén en otras entidades. Estados Unidos (40.5 por ciento) y España (17.0 por ciento) ocuparon las plazas uno y dos como países inversores extranjeros en la Ciudad de México en el periodo. El liderazgo de la unión americana ha permanecido sin cambios desde hace al menos 20 años, en tanto que la presencia de España en el segundo sitio se ha consolidado con el tiempo.

En Nuevo León, que ocupa la posición número dos de entidades receptoras de IED, el sector que lidera la atracción de IED es la Manufactura, cuyo promedio de participación entre 2015 y 2021 fue de 68.9 por ciento, seguido de Comerio (7.2 por ciento) y Electricidad, agua y gas (7.2 por ciento). Esta distribución porcentual se ha mantenido sin cambios notables dentro de la entidad en el periodo. Los principales países inversores, de acuerdo con el acumulado entre 2015 y 2021, son: Estados Unidos (53.9 por ciento), Corea (8.7 por ciento) y España (8.6 por ciento), aunque la Argentina es también un inversor importante en la entidad (8.4 por ciento). Los únicos cambios visibles en las proporciones analizadas muestran que España ha aumentado su participación relativa en el lapso considerado, de 4.6 por ciento en 2015 a 9.9 por ciento en 2021.

Es necesario de un análisis más riguroso que distinga las múltiples líneas de causalidad entre las variables implicadas; no obstante, se logra evidenciar la relativa lentitud de las variables socioterritoriales en relación con la IED a nivel entidad federativa.

Bibliografía

Mejía Reyes, P. (2005). La inversión extranjera directa en los estados de México: evolución reciente y retos futuros. Economía, Sociedad y Territorio, (Esp.), 185–236. Recuperado de https://bit.ly/3MXGDVv.

Rendón, O., García García, J., & Arévalo, E. (2011). Inversión extranjera directa en México: un comportamiento sectorial y regional. Cimexus, 6(1), 45–66.

Secretaría de Economía (2022). Información estadística de la Inversión Extranjera Directa. Datos abiertos del Gobierno de México. Fecha de consulta: 12 de octubre de 2022. [https://bit.ly/3Fbthmt]

Ortiz Velásquez, S. (2022). Inversión extranjera directa y desarrollo económico en América Latina: una lectura crítica. UNAM-FE: Ciudad de México.