Tras casi cuatro años y medio de que AMLO tomó posesión como presidente de la República es posible conocer lo que se logró en términos de su proyecto de transformación: ha quedado claro lo que cambió, lo que queriendo cambiar no lo logró y lo que simplemente no intentó modificar. Uno de los asuntos centrales que decidió mantener intocado fue el régimen fiscal. No se trató de que no pudiera hacerlo, sino que, desde su primera campaña en 2006 y luego en las dos siguientes, sostuvo la tesis de que era innecesaria. Por eso, en este gobierno la política y la situación tributaria se mantuvieron exactamente igual que como las recibió de Peña Nieto, quien instrumentó modificaciones fiscales menores.

En el curso de estos casi cuatro años y medio, hubo oportunidades para modificar la política tributaria en un sentido progresivo y progresista. En primer lugar, la pandemia generó a nivel global una especie de consenso tributario. Se llegó a hablar de imponer el impuesto Covid, en alusión a resolver las necesidades presupuestales generadas por la pandemia. Una segunda oportunidad se abrió ya que Janer Yellen, secretaria del Tesoro estadunidense del gobierno de Biden, propuso que en su país se incrementaran las tasas a las corporaciones multinacionales del 21 al 28 por ciento. Además, propuso a nivel global gravámenes armonizados a las grandes corporaciones.

En el mismo sentido, el G 20 y la OCDE impulsaron una fiscalidad global que impusiera gravámenes a las corporaciones multinacionales a una tasa de por lo menos 15 por ciento. Hubo, además, propuestas tributarias de mayor calado, como la presentada por la Comisión Independiente para la reforma de la Fiscalidad Corporativa, donde participan Stiglitz, Piketty y Jayati Gosh, entre otras. Incluso el FMI repetidamente propuso un impuesto temporal, aplicable a empresas que se beneficiaron con la pandemia, como Amazon y Google. Para mayor especificidad, en 2020 el FMI le propuso al gobierno mexicano, en un documento con el concluyó la visita de supervisión que se establece en el artículo IV de su misión, una reforma fiscal que incluyera aumentos al impuesto al ingreso, impuestos a la propiedad, a la gasolina y retirar exenciones al IVA.

Estas oportunidades de modificar la fiscalidad mexicana, y varias más, fueron desestimadas por el gobierno federal. Sin duda, existen razones que explican esta decisión, que pudieran compartirse, pero lo relevante es que no hubo ningún cambio en materia de impuestos y, por supuesto, no lo habrá en lo que resta del sexenio. Por eso, plantear el tema de una reforma a la fiscalidad remite a la siguiente administración, a quien gane la elección en 2024. A ellos, del partido oficial o de la oposición, pudiera resultarles de interés el planteo de una fiscalidad progresiva y progresista. De ello se ocupan las siguientes líneas.

I

Para situar la importancia del asunto fiscal, conviene recordar un artículo de Schumpeter escrito hace 105 años La crisis del estado tributario, a propósito de los requerimientos fiscales para reconstruir Europa, luego de la I Guerra Mundial: “El espíritu de un pueblo, su nivel cultural, su estructura social, los hechos que puede preparar su política, todo esto y más está escrito con claridad en su historia fiscal… La Hacienda Pública es uno de los mejores puntos de partida para realizar una investigación de la sociedad, y en especial, aunque no de manera exclusiva, de su vida política…” (Revista Española de Control Externo, p. 150). Proponer reformas a nuestra Hacienda Pública es, entonces, proponer que la historia fiscal recoja lo que la política en México pudiera preparar.

Se trata de reconocer que sin reforma a nuestra fiscalidad es imposible avanzar en la transformación del país a favor de los pobres. Las modificaciones fiscales, frecuentemente contenidas en los presupuestos expresan valores políticos y sociales, como lo señalara Biden al entregar su propuesta para el actual ejercicio fiscal: “… los presupuestos son una declaración de valores, y el presupuesto que estoy proponiendo hoy envía el mensaje que valoramos la responsabilidad fiscal, la seguridad en casa y en el mundo, y que proponemos la inversión que necesitamos para continuar nuestro crecimiento equitativo…”

Sentadas estas premisas, situemos los parámetros conocidos. Empecemos mostrando datos sobre ingresos y gastos del gobierno general. Los ingresos del gobierno federal en los años de Peña como porcentaje del PIB fueron en promedio anual de 23.95 y en este gobierno el promedio anual 2018-2022 fue 23.92, prácticamente iguales, pese al requerimiento plantado por la pandemia. Si se compara esta información con el dato promedio de los países latinoamericanos de ingresos medios, siempre para los mismos años, los números son 27.6 y 26.92. La capacidad de acción de estos gobiernos, derivados de sus ingresos, es mayor tres puntos porcentuales de su producto. Otra comparación útil es la de los países de ingresos medios en los mismos años los datos fueron 27.65 y 25.72. De nuevo apreciamos una mayor capacidad de acción del orden de tres puntos porcentuales de su producto (IMF, Fiscal Monitor Helping people bounce back 2022).

En relación con el gasto del gobierno general, gobierno federal en nuestro caso, para México los datos promedio anual de 2013-18 y de 2019-22 fueron 27.02 y 27.21 como porcentajes del PIB; para los latinoamericanos de este grupo el registro fue 32.65 y 32.30 y el dato promedio para los países de este grupo de ingresos medios fue de 30.98 y 31.92. Las diferencias en el gasto público alcanzan hasta 5.63 puntos del producto, lo que implica una capacidad de respuesta significativamente distinta. Por supuesto, si comparáramos nuestros datos con la información de los países de ingresos altos las diferencias se ampliarían.

Regresando a los ingresos públicos, para revisar su composición. Tenemos que los ingresos del gobierno federal se dividen en petroleros y no petroleros. Concentrándonos ya solamente en los años recientes: 2017-18, respecto al total de ingresos del sector presupuestario los petroleros representaron el 18.5 por ciento del total y los no petroleros el 81.5; en los dos años siguientes los petroleros representaron 14.54 debido la importante reducción de ingresos derivados del petróleo por la pandemia; finalmente en 2021-22 los petroleros significaron 20.93 por ciento del total. En una visión general, significan alrededor de la quinta parte de los ingresos totales del gobierno federal. Se trata, por supuesto de una magnitud importante, pero que denota que estos ingresos han perdido significación en las finanzas públicas del país.

Yendo a mayor detalle, los ingresos no petroleros se subdividen en gobierno general, Organismos de Control Presupuestal y CFE. No detallamos esta estructura, porque nos importa concentrarnos en los ingresos del gobierno general que tienen dos componentes: ingresos tributarios y no tributarios. Siempre como porcentaje del total de ingresos del sector público presupuestal, tendríamos que en los últimos dos años de Peña Nieto (2017-18) los ingresos del gobierno general fueron el 65.34 por ciento y los tributarios el 60.89 del total de ingresos del gobierno federal. En los primeros dos años de AMLO, los ingresos del gobierno federal representaron el 68.11 y los tributarios 61 por ciento; los dos años siguientes los datos fueron 64.61 y 58.89 por ciento del total de ingresos del gobierno federal. Lo importante a retener es que los ingresos tributarios representan alrededor de las dos terceras partes del total, lo que indica su relevancia.

Como proporción del PIB los ingresos tributarios federales muestran magnitudes reducidas respecto a los datos internacionales conocidos. En el sexenio 2013-18, tras un arranque con cifras de 9.6 y 10.3 del PIB en los dos primeros años, con la reforma hacendaria derivada del Pacto por México se incrementaron a 12.7 en 2015, 13.5 en 2016 y luego se mantuvieron en 13 por ciento en 2017 y 2018. El gobierno de la 4T logró aumentos marginales con una proporción promedio en sus cuatro años de 13.9 por ciento del PIB. Las comparaciones internacionales en este aspecto son: los países europeos con altos ingresos como Bélgica (22 por ciento del PIB), Finlandia (19.8), Francia (24.7), Hungría (22.9), Italia (24.8), Noruega (21.1), Países Bajos (24.4), Portugal (22), Reino Unido (24.7), Suecia (26.6); algunos países latinoamericanos con captaciones tributarias mayores a la nuestra son: Chile (16.2), Colombia (14.2), El Salvador (18.7), Honduras (14.8), Uruguay (18.6); los nuevos países desarrollados también recaudan proporciones mayores: Australia (22.6) y Nueva Zelanda (27.5) (https://datos.bancomundial.org/indicador/GC.TAX.TOTL.GD.ZS )

II

Un gobierno que ponga verdaderamente en el centro de su planteo la superación de la pobreza y la construcción de un país igualitario requiere recursos. Por eso, los países europeos con una larga tradición igualitaria, gobernados por períodos prolongados por sus socialdemocracias, tienen estructuras tributarias muy progresivas. Progresividad impositiva que se aplica tanto a los ingresos como a la riqueza. Con esos recursos que su pacto social decidió recaudar de sus sociedades han construido sociedades ejemplares. De ellos debemos aprender. Pero también es necesario reconocer la capacidad tributaria de países menos igualitarios, pero con estructuras sociales solidarias, como Francia, Gran Bretaña, España y otros más que, sin alcanzar las cotas igualitarias de los nórdicos, han logrado sociedades incluyentes con seguridad social.

Para aumentar los recursos que recauda el gobierno mexicano, hay una amplia gama de posibilidades, que involucrarían cambios a las tasas con que se gravan ingresos, replanteo de impuestos sin captación significativa y creación de nuevos impuestos. En la estructura actual la tributación federal incorpora el impuesto a la renta (ISR), el impuesto al valor agregado (IVA), el impuesto a la producción y servicios (IEPS), impuesto a las importaciones, a la exploración y extracción de hidrocarburos y otros, como impuesto sobre automóviles nuevos (ISAN) y el impuesto a depósitos en efectivo (IDE).

En los últimos dos años la aportación proporcional de estos impuestos fue de (ver cuadro 1).

Como se aprecia los dos impuestos de mayor relevancia son el ISR, tanto a personas físicas como morales y el IVA, que juntos representaron estos años entre el 84.6 y el 91.7 por ciento de la captación tributaria total del gobierno federal.

II.1 ISR

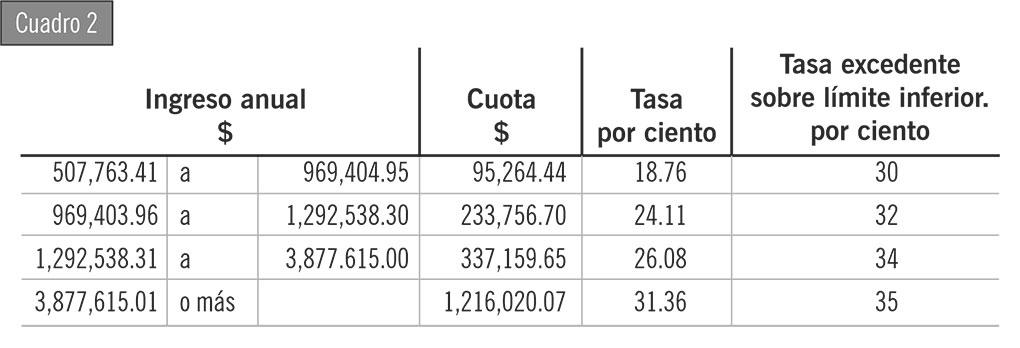

El ISR es el impuesto más importante. Grava a personas y empresas con las mismas tasas. Para ilustrar la progresividad de este impuesto, se presentan los cuatro estratos de ingresos superiores en 2023, convertidos en ingresos anuales para facilitar su comparación internacional, en los que se establece la cuota tributaria y la tasa marginal sobre el excedente. Nuestra normatividad establece rangos de estratos de ingreso, con un límite inferior y uno superior. Para determinar la tasa realmente pagada se establece el pago por el límite inferior, y si el ingreso percibido es superior a ese límite a la diferencia se le aplica la tasa marginal establecida. Los datos para 2023 en pesos corrientes son: (ver cuadro 2).

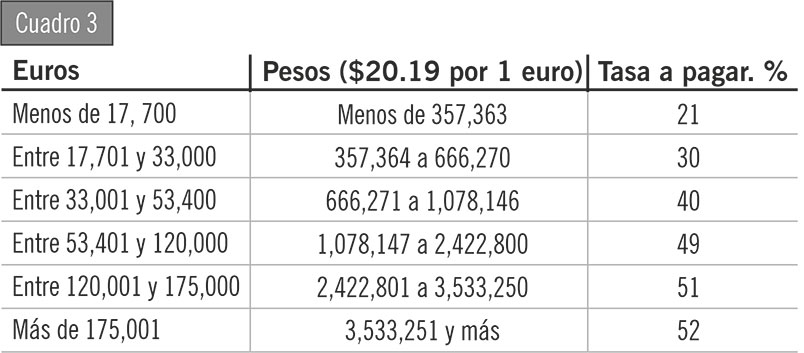

La tabla indica la progresividad que se establece en nuestra fiscalidad. Para compararla, mostremos los datos españoles de 2021 en euros y en pesos mexicanos al año: (ver cuadro 3).

Así convertidos, el estrato de ingresos superior español es ligeramente inferior al mexicano, pero mientras aquí paga una tasa de 31.36 por ciento si estuviera exactamente en el límite inferior de $3,877,615.01, en España un ingreso de 3,533,251 pesos pagaría una tasa de 52 por ciento. Aquí pagaría $1,216,020.07 y allá pagaría en pesos 1,837,290. La diferencia es clara.

Por supuesto, se tendría que trabajar una reforma al ISR con una progresividad mayor a la actual, sin necesariamente proponerse alcanzar la progresividad española. Pero reconocer la diferencia abre el espacio para trabajar una propuesta que se fundamente en las necesidades de un proyecto socialmente incluyente.

II.2 Impuesto al patrimonio

Piketty en su reconocido libro El capital en el siglo XXI (FCE, México 2014) construyó series largas sobre la riqueza en diversos países, destacadamente Francia y Gran Bretaña, que extendió a Alemania, Bélgica, Países Bajos y Austria, así como a Estados Unidos y Canadá. En esa información trabajada por Piketty se destaca su consistencia en el tiempo y su amplitud. Gracias a esto, es posible analizar la riqueza en sus distintos componentes que, como sabemos, han modificado su relevancia proporcional durante los tres siglos pasados. La información proviene de las declaraciones de impuestos sobre sucesiones patrimoniales.

Conocemos, gracias al trabajo de Piketty, la evolución de la riqueza debido a que los respectivos estados nacionales la registraron escrupulosamente con fines eminentemente recaudatorios. Por supuesto, en los países señalados se siguen pagando impuestos por las sucesiones, lo que se acepta socialmente. El espacio para trabajar en un nuevo enfoque impositivo en México es evidente. Oxfam México en un informe reciente titulado ¿Quién paga la cuenta?, hace recomendaciones para cambiar nuestro sistema fiscal.

En particular, propone un impuesto federal a las grandes fortunas, basado en que de acuerdo con sus cálculos el gobierno federal solo recauda 0.34 por ciento del PIB por concepto de impuesto a la riqueza. El promedio latinoamericano registra una recaudación por este concepto del 2.57 por ciento. La propuesta de Biden, aprobada por el Congreso para este ejercicio fiscal octubre 2022-septiembre 2023, incrementó las tasas a las grandes corporaciones y a los estadunidenses más ricos. Este incremento permitirá aumentar el gasto público 0.7 por ciento.

En nuestro caso, es evidente que este es un ámbito en el que sería posible incrementar sustancialmente los ingresos tributarios. Si, como hemos señalado, la recaudación federal es de 14 puntos del PIB es posible recibir entre 3 y 4 puntos porcentuales del producto simplemente introduciendo un impuesto mayor al traslado de dominio, así como a las sucesiones hereditarias. Se trata de un impuesto que ha acompañado el nacimiento del capitalismo y que las clases dirigentes han aceptado a cambio del cumplimiento de los contratos.

II.3 IVA

Durante las últimas décadas muchos países europeos han recurrido crecientemente al impuesto sobre el valor añadido. En nuestro caso, como en los países angloparlantes, se recurre mucho más al impuesto sobre el ingreso de las personas o bien los hogares y al impuesto sobre los beneficios. De acuerdo con la información de la OCDE (Global Revenue Statistics Database), en promedio los países de la propia OCDE dividían sus ingresos fiscales del siguiente modo: impuestos a personas/hogares: 24 por ciento, impuesto corporaciones 10 por ciento, contribuciones a la seguridad social 27 por ciento, IVA 20 por ciento, otros impuestos a productos y servicios 12 por ciento y otros 8 por ciento. En América Latina los números respectivos son: 10 por ciento, 16 por ciento, 18; 27 por ciento, 21 por ciento y 8 por ciento. En Asia pacífico: 16,19,8,28, 23 y 4.

Como ya lo indicamos, el IVA constituye una tercera parte de la captación fiscal federal. Es un impuesto importante. Es proporcional, no progresivo. Por tanto, está fuera de discusión modificar el conjunto de bienes y servicios a los que se cobra tasa cero. Sin embargo, es posible proponer aumentos a la tasa para bienes suntuarios de todo tipo. Evidentemente, dada la apertura de la economía y las salidas al exterior de los ricos, pudiera ser contraproducente. Ello exige estudiar cuidadosamente el asunto. Pero indudablemente hay espacio para trabajar una propuesta.

III.4 Impuestos locales

En este aspecto hay varios impuestos: predial, sobre nóminas, tenencia y uso de vehículos automotrices y se ha incorporado un nuevo impuesto a aplicaciones de servicios de entrega. En algunas entidades se incorporan impuestos particulares, derivados de especificidades regionales o locales, como la feria de San Marcos en Aguascalientes.

Un componente interesante es que Morena gobierna 22 entidades y con el proceso electoral en curso podría llegar a 23 o 24. Se trata de una evidente mayoría que permitiría procesar modificaciones tributarias a las legislaciones locales homogéneas, que liberara recursos a la federación y que, al mismo tiempo, ampliara la capacidad de acción a través del gasto público de gobiernos estatales y municipales.

IV

Un proyecto de transformación democrática supone un compromiso con los sectores sociales más golpeados por 36 años de neoliberalismo. El tejido social creado por los gobiernos que construyeron este país fue destrozado y hace falta reconstituirlo sobre la base de un nuevo pacto social que contenga un registro de necesidades, de los compromisos que asumen las diversas partes del país, las metas a las que se comprometen las partes, la manera en las que se dará seguimiento a la consecución de esas metas. Entre estos compromisos lo fundamental es erradicar la pobreza y disminuir sensiblemente la desigualdad.

Desaparecer la pobreza y disminuir la desigualdad impone que los más ricos aporten más para que crezca el bienestar social. Aumentar impuestos es, en consecuencia, aumentar la capacidad de que un gobierno pueda cumplir con sus responsabilidades sociales. Se trata no solo de la búsqueda de mayores ingresos públicos, sino de la expresión del compromiso gubernamental de que las políticas públicas deben financiarse con aportaciones de los más beneficiados por un orden económico que naturalmente produce desigualdad. A mayor progresividad tributaria, mayor bienestar social. Una acción gubernamental financiada de esta manera está en condiciones de aportar al desarrollo social sin comprometer a las siguientes generaciones con endeudamiento adicional.

Twittear